|

| 圖片來源:Unsplash。 |

投資組合的建構就像組一支籃球隊,股票與債券分別負責進攻與防守,對手就是市場波動,而財務目標就是夢寐以求的總冠軍。許多人在建構投資組合時,常常會有這樣的疑問:「為什麼要在投資組合中加入債券?」這個問題放在籃球場上其實就好像:「為什麼籃球隊需要防守?」答案很簡單:「因為你不知道哪一天你的進攻會失常。」長期持有股票市場的報酬率往往優於債券市場,那是不是就可以捨棄債券市場,全部投入股票市場以賺取更多的報酬呢?且慢,這樣的想法代表投資人只看到了股票市場的高報酬,卻忽略了高報酬的背後往往伴隨高風險;適當加入債券、學會防守,能使投資人更有能力因應市場上各種無法預測的變化,持有債券的投資組合具有以下四個優點:

1. 長期持有下,有機會提升報酬率。

加入債券一定會拖累投資組合報酬率嗎?答案是不一定,甚至有機會提升報酬。股票市場占投資組合比例越高並不表示在每一個投入時間都能提供投資人相對優渥的報酬,市場變化無常,每當市場面臨大幅修正,債券占比越高的投資組合反而能在較低的波動度下,幫助投資人創造更好的報酬。

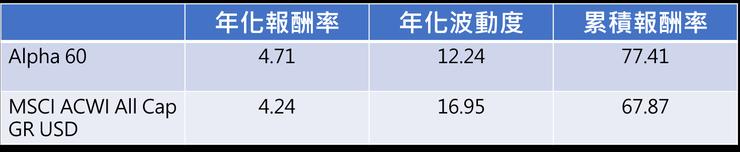

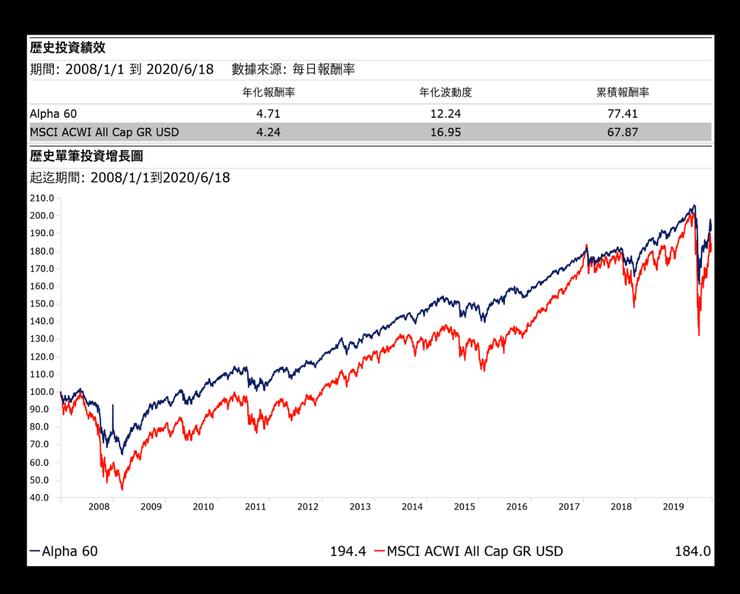

下圖是回測假設投資人在2008年開始進行投資,在經歷金融海嘯、歐債危機、中美貿易戰、COVID-19等市場修正後,百分之百持有股票的世界指數在這期間(約12年)並沒有提供投資人較好的報酬;反而持有債券的投資組合在較低波動度下提供投資人較佳的報酬。

|

| 回測時間:2008/01/01-2020/06/08。資料來源:Morningstar。備註:(1) Alpha 60是阿爾發機器人理財的投資組合,以60%股票型資產加上40%債券型資產所組成。(2) 在測試上,為了彌補ETF成立時間較短的問題,改以相對應的指數作為替代。 |

2. 相同風險下,創造更好的報酬。

許多投資人為了追求高報酬,只將資金單壓在股票市場,這麼做只考慮到報酬率,

若是加入風險考量,這樣的作法未必是好方法。

合理的分析,必須同時考量風險與報酬,類似籃球場上助攻失誤比*的概念。

夏普比率(Sharpe ratio)是衡量投資績效的指標之一,

主要在說明「承擔相同1%的風險下,能多產生多少報酬」,

雖然過去績效並不代表未來獲利保證,

但透過夏普比率可以讓我們了解,

儘管持有百分之百股票的的投資組合長期報酬較佳,

但在考量風險下,加入債券的投資組合,在相同風險程度下幫投資人創造了更大的報酬。

|

| 回測時間:2008/01/01-2020/06/08。資料來源:Morningstar。備註:(1) MSCI ACWI All Cap 指數創立時間為2007/11/30,為求更長時間的回測,改以FTSE Global All Cap 指數替代。 |

3. 控制下跌的幅度,讓你從傷害中快速復原。

當一支球隊只會進攻,只要進攻一失常,對手就能趁這個時候大舉得分、擴大比分差距,失分過大會使球隊追分非常辛苦,失去競爭力;

好的防守能避免這樣的狀況發生,雖然我投不進,但你也別想輕易投進!

只要能緊咬落後比分,球隊追分時期就能相對輕鬆。

債券在投資組合中,就具有這種防守的作用,能在市場下跌時保護投資人的資產!

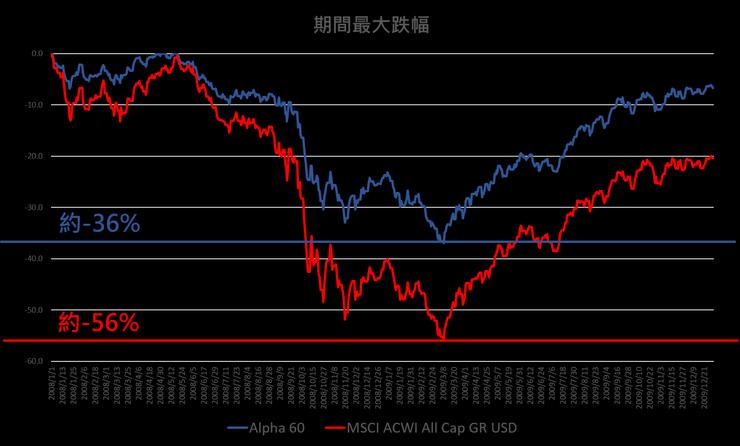

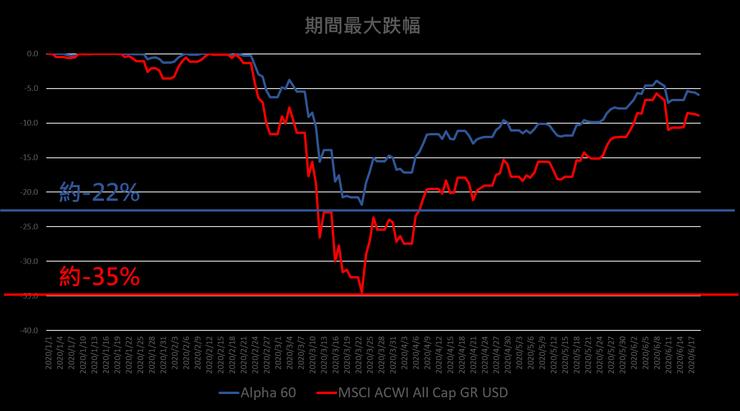

圖一和圖二是回測2008年金融海嘯與今年三月COVID-19疫情發生時Alpha60投資組合與世界指數的比較,可以發現持有債券的投資組合,能幫助投資人減少了資產下跌的幅度,讓投資人可以更快從傷害中復原。

|

| 資料來源:Morningstar。圖一:金融海嘯期間(2008/01/01-2009/12/31) Alpha 60與世界指數跌幅比較。 |

|

| 資料來源:Morningstar。圖二:今年以來COVID-19影響期間(2020/01/01-2009/06/19) Alpha 60與世界指數跌幅比較。 |

4. 降低波動性,更容易長期持有。

許多人無法長期投資的原因,就是因為投資組合的波動度過大,

導致情緒受市場起伏而影響,進而失去紀律,做出短進短出、離開市場等錯誤投資決策。

債券比例越高的投資組合,其波動度越低、越穩定,

投資人越容易長期持有,堅持到底將能享受市場複利效果的回報。

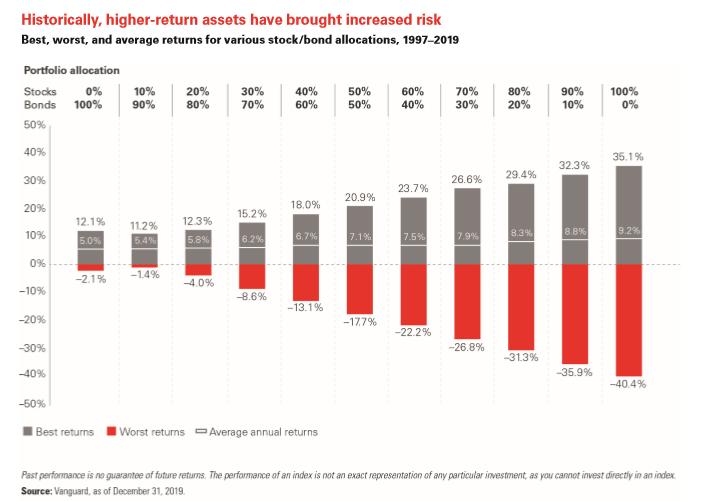

由下圖Vanguard的研究報告可以發現,債券比例越高的投資組合長期波動度較為穩定!

未來市場無法預測,因此我們透過資產配置、加入債券資產來因應。投資一定有風險,持有分散化的投資組合、做好資產配置,就像一隻球隊兼具進攻與防守。股債搭配的投資組合將使投資人在未來不管發生什麼事時都保有競爭力,朝財務目標這座總冠軍邁進!

留言

張貼留言